さん

両親が地元の銀行から「リバースモーゲージ」という商品を紹介されました。利息のみの負担で住宅の補修や生活資金の補填にもつながるいい商品だということでした。リスクとかはないのでしょうか。

-1-150x150.jpg)

やまぎし

「リバースモーゲージ」は基本借金ですので、メリットもデメリットもあります。ただ、一般的には使い勝手があまり良くないようなので、お勧めはしません。改めて概要やリスクをお話しします。

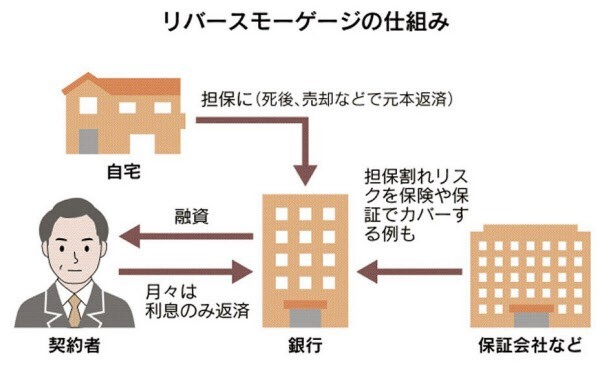

そもそも「リバースモーゲージ」とは

<参照:日本経済新聞>

リバースモーゲージとは自宅を担保に、銀行などの金融機関からお金を借りる仕組みのことです。

ただ対象者が申し込み時に50歳や60歳以上等、住宅ローンとは違ってシニア世代が対象です。住宅ローンと同様に銀行などが自宅の土地や建物の評価額を設定しそれを担保にします。

評価額に一定割合をかけた金額が借入限度額となり、その範囲で銀行等からお金を借ります。

手元の現金・資金が足りない時、自宅に住みながら借入ができる点が最大メリットになります。

借入ですので毎月返済が必要ですが、利息のみでOK。そのため、返済額も比較的少なくて済み、元金は契約者が亡くなったら担保の自宅の売却で返済します。

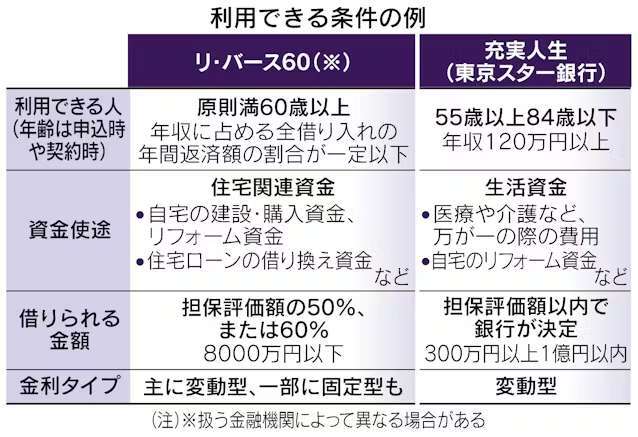

利用条件<具体例>

<参照:日本経済新聞>

国内で実績が多い住宅金融支援機構と提携する金融機関が扱う「リ・バース60」と東京スター銀行の例を紹介。

利用する資金使途や金額、担保となる資産の状況を把握することが先ずは必要ですね。

メリット・デメリット

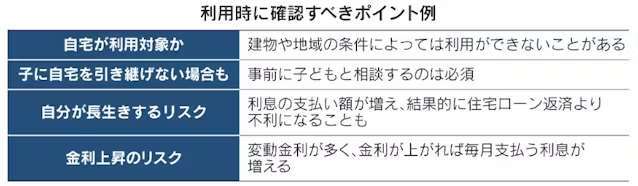

担保となるのは土地が基本となっていますので、資産価値を確認しておくことが必要です。

担保がつくということは、土地・建物は実質的に金融機関のものになります。相続が発生しても子供には相続されないと考えていただき、お子様の意思を相談されることも必要です。

生きている間はずっと金利を支払い続けます。長生きした場合、支払い時期が長くなりますので、総支払金が大きくなるリスクもあります。

現状、気にしなければならないのが金利上昇リスクです。基本が変動金利ですので、金利が上がれば支払い金額も増加します。金利上昇局面では、支払い金額が上がっていくことを想定して、資金繰りを考えなけらばなりません。

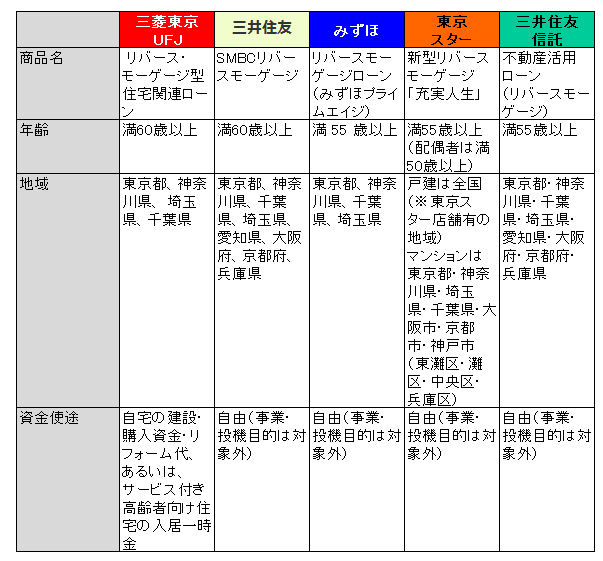

条件

対象エリアは担保価値を考慮するため、首都圏・中部圏・関西圏が中心になります。しかし、お住まいの場所が対象になるかは各金融機関にお問い合わせしてみてください。地域特性がありますので、一概に大丈夫、難しいは判断ができないものとなってます。

リバースモーゲージの金利水準は、主に年2.3%~4.0%前後の変動金利が一般的です。通常の住宅ローンよりは高い金利水準であることに注意が必要です。

あくまで、借入です。利息だけの支払いであっても金利水準が高いことは改めて認識してください。

契約者が死亡した際の処理は

元金は契約者の死後、相続人が自宅を売却した資金などで現金で返済する必要があります。ただ、契約内容によって違いがありますので、契約内容ごとに整理します。

① 連帯債務型の場合

契約者に配偶者がいるときは配偶者が契約を引き継ぎ、配偶者が亡くなった時点で返済手続きが発生します。

② リコース型とノンリコース型

売却代金が残債に満たない場合の対応が異なります。ノンリコース型なら不足分の返済義務は相続人に及びませんが、リコース型は相続人が不足分を返済する必要があります。

<手続きの流れ>

① 契約者死亡後、相続人が返済方法(自宅売却か自己資金返済か)を選択します。

② 売却の場合、売却代金からローン残高を返済し、余剰があれば相続人に残ります。

③ 返済期日は死亡日または死亡後一定期間内(多くは6か月以内)に設定されていることが多いです。売却額が想定より低い可能性もありますので、注意も必要です。

リバースモーゲージに適した方

概要や条件、メリットデメリットがありますが、リバースモーゲージの利用に比較的適した方はどのような方でしょうか。

① 自宅に住み続けながら老後資金を確保したい方

住み慣れた自宅を手放さず、生活資金やリフォーム資金などを得たい方

② 手元資金を減らさずに住環境を改善したい方

例えば「自宅が古くなったのでリフォームしたい」「住宅ローンを完済したい」など、まとまった資金が必要だが、預貯金を取り崩したくない人方

③ 老後の生活資金や医療・介護費用に不安がある方

年金や預貯金だけでは将来の生活費が不安な方や、医療・介護費用の備えが必要な方

④ 自宅を相続人に遺す必要がない方

死後に自宅を売却して返済する仕組みのため、「自宅を子どもに残したい」という希望が特にない方

⑤ 毎月の利息返済が可能な方

リバースモーゲージは原則として利息のみを毎月返済するため、年金など安定した収入がある方

リバースモーゲージに適さない方

① 自宅を代々残したい人

元本は自宅を売却して完済することが前提ですので、自宅は残りません

② 利息の返済が困難な人

比較的少額ですが、毎月の返済はあります。年金や配当、株式取崩額等安定的な収入が必要になります。

③ 現状の住環境に満足している人

お金を借りて住宅を直すことや生活資金に充てるものです。今の生活や環境に満足している方であれば、わざわざ借入をすることはありません

④ 住宅資金を借り入れてまで住環境の向上を望まない人

③と同じで、現状以上のものを必要と感じない方は借入することはありません

まとめ

リバースモーゲージは基本、必要ありません。

・資金使途が生活資金やリフォームなどに限定される場合が多い

・物件の評価額や築年数などの条件が厳しい場合がある

・金利上昇リスクや物件価値下落リスクも考慮が必要

等の注意点もありますし、使い勝手もよくありません。

リバースモーゲージは「自宅に住み続けたい」「老後資金に不安がある」「自宅を相続人に残す必要がない」などのニーズを持つ、主に高齢者世帯に適した制度です。支出を適正に管理していけば、わざわざ借入をする必要はないかと思います。安易にリバースモーゲージという借入を選択することはお勧めしません。