投資をしていますが、株式や投資信託のみです。国債等の債権も持っておいた方がいいのでしょうか。

-1-150x150.jpg)

やまぎし

株式や投信信託もしっかりポーロフォリオを築いていけばそれだけでもリスク分散されているかと思いますが、さらに違ったポートフォリオを組むのであれば債権も組み入れるのもいい手法です。

それでは、少し債権についてお話ししていきましょう。

そもそも 債権 とは

ここでいう債権とは、日本や米国等の国の債権:国債を中心にお話しします。企業が発行する社債等もありますが、リスクの考え方が複雑ですので、国債に絞ってお話しします。国債とは、国が発行する債券のことです。具体的には、政府が資金を調達するために発行し、投資家からお金を借りる形になります。国債を購入することで、投資家は国に一定期間お金を貸すことになり、その対価として利子を受け取ります。

日本の国債は安定資産として人気もあるのですが、日本の政策金利が低いため日本国債の金利水準も低く以下の金利です。

<日本国債金利水準>

2年国債 : 約0.40%

5年国債 : 約0.54%

10年国債 : 約0.94%

20年国債 : 約1.73%

30年国債 : 約2.17%

(2024年10月現在)

株式や投資信託で運用されていらっしゃる方にとっては少し物足りない感じがしますので、金利が高く信用も高い米国債についてお話しします。

<米国債金利水準>

2年国債 : 約3.64%

5年国債 : 約3.53%

10年国債 : 約3.74%

20年国債 : 約4.13%

30年国債 : 約4.07%

(2024年10月現在)

米国債は2種類

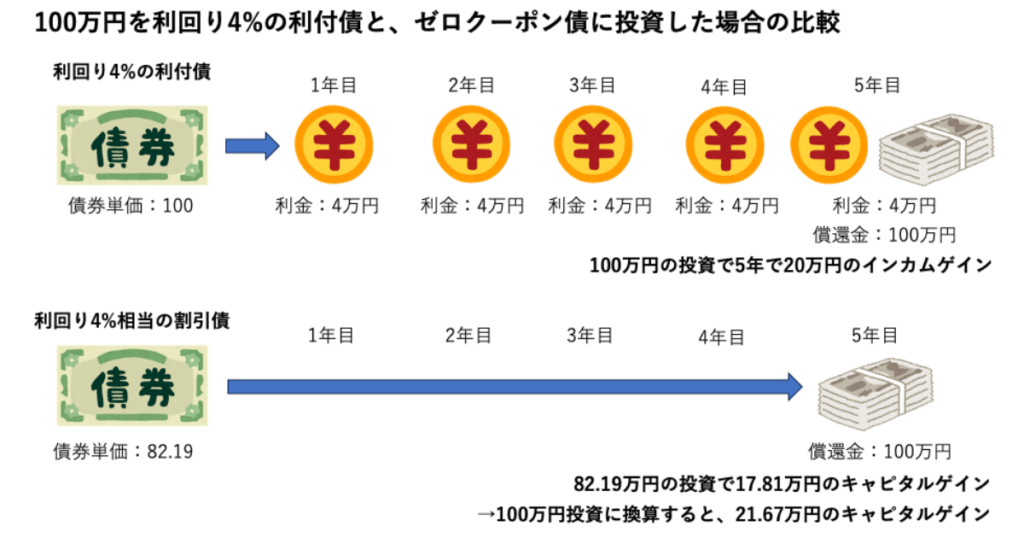

米国債は利付け国債と割引国債の2種類があります。

利付債は半年ごとに利払いがあり、満期に額面で償還されます。

こちらは利息の収入と購入金額と償還価格(売却価格)の差額の合計が利益になります。

割引債(ゼロクーポン債)は利払いがありません。代わりに額面(当初の価格)がより低い価格で購入できるため、償還価格との差(利益)が大きくなります。

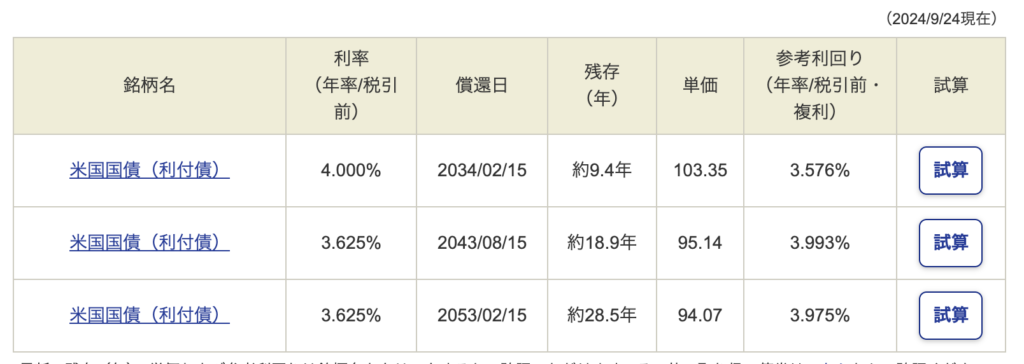

米国債の商品構成

<参照:日本経済新聞>

<参照:SBI証券>

SBI証券で紹介されている米国債権ですが、リスク(米国がデフォルトするリスク)とリターン(利回り)を比較しても十分投資の妙味が取れる商品ではないかと思われます。

株式や投資信託は大きくUPする楽しみもありますが、元本割れのリスクもあります。元本が実質保証されている米国債であれば、安定性と確実性を求める方にとっては組み入れてもいい資産かと思います。

米国債等のリスク

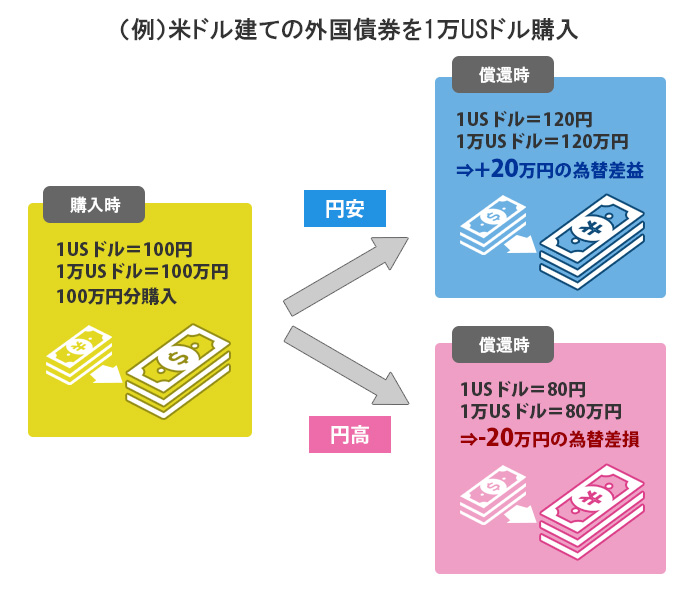

①<為替>

米国債への投資で最も注意したいリスクは「為替」です。元本が保証されているのはあくまでドルベースですので、満期で円に替えると購入時より円高・ドル安ですと元本割れのリスクがあります。

「損益分岐為替」を証券会社サイトのシミュレーター等で算出しておき、円高の時はしばらくドルで保持しておき、円安になった時に円に転換することも必要になります。すぐに円の現金が必要だと為替相場が悪い時に円転換することがないように、円のキャッシュも相応に保持しておくポートフォリオや計画性があれば安心です。

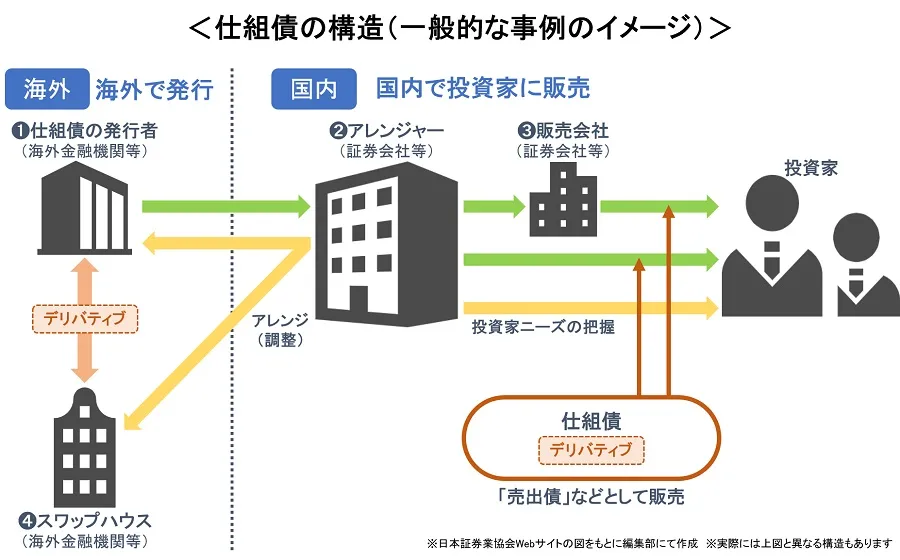

②<仕組債>

証券会社や銀行の営業の方から通常の債権より利回りが高い「仕組債」の紹介を受けた方もいらっしゃるでしょう。私は「仕組債」はお勧めしません。仕組債は株価指数や為替などの複数の参照銘柄を債権に組み込んだデリバティブ(金融派生商品)の一種です。連動している株価指数や為替相場があらかじめ設定された水準を下回ると、償還時に元本が減額される可能性がある。そうなると、安定性がメリットの債権の意味が薄れてしまいます。特に新興国通貨を参照通貨とする仕組債は特に注意が必要です。

自分で仕組債の内要が全て把握できる方は投資してもいいかもしれませんが、一般の方にとってはよくわからない商品かと思います。投資の基本として、自分がよくわからない、納得しないものへは絶対に投資をしてはいけないと思います。

<参照:The Finance>

まとめ

債権は元本が保証され、利回りも約束された安定投資商品です。預金と株式の間のような商品ですが、日本国や米国等信頼のおける国から発行されるものであれば、現金と同じくらい安全性があり、利率もある程度高く魅力のある商品です。

よくある話で債権と株式を両方持つポートフォリオでは自身の年齢分を債権に持つと良いということも聞きます。これは個々の資産状況や考え方によって違ってくるかと思うのですが、ある程度参考にいい割合かとも思います。

日本の年金資産を運用するGPIFは債権と株式の投資割合は50:50です。長期・安定を考えるとこの割合がプロ中のプロの結論であるかもしれません。

リスクでも記載しましたが、債権もいいことばかりではありません。米国債には為替リスクがありますし、仕組債と呼ばれる商品を勧めらる場合もあります。自身のリスク耐性度や知識・経験をもとに自身で勉強し、専門家のアドバイスを聞きながら最後は自身が納得して、自身のリスク許容度に応じて購入することが大事です。

ご自身でライフプランをたてながら、納得のいくポートフォリオを築いてきましょう。